Финансово-экономическая картина современной России разительно отличается не только от советского времени, но и от хаоса 1990-х годов. За два последних десятилетия в России построена прочная система государственных финансов – с незначительным внешним долгом, стабильным курсом рубля и низкой инфляцией. Пройдя через череду испытаний, российская экономика доказала свою устойчивость и перед мировыми финансовыми кризисами, и перед западными санкциями.

Финансовая система в СССР принципиально отличалась от современной российской: отсутствовали коммерческие банки, ипотечные и потребительские кредиты, банковские карты, свободный обмен валют и многие другие явления, ставшие для жителей нашей страны привычными за последние 30 лет. Единственный банк, обслуживавший физических лиц, назывался «Государственные трудовые сберегательные кассы», или просто сберкасса. Как следует из названия, основной функцией сберкасс было хранение и сбережение трудовых накоплений граждан. Накопление, в отличие от кредитования, стимулировалось и поощрялось. В условиях дефицита задачей государства было изымать необеспеченные товарами наличные деньги из экономики, а не стимулировать потребление.

После начала перестройки в середине 1980-х годов советская финансовая система начала стремительно меняться. Сберегательные кассы в 1987 году были реорганизованы в Сберегательный банк СССР. В 1988 году был принят закон «О кооперации в СССР», разрешивший в том числе открытие коммерческих банков. Первый советский частный банк был создан в Казахстане, вторым (и первым в РСФСР) стал кооперативный банк «Патент» в Ленинграде. В 1990 году в СССР уже было более 1350 коммерческих банков. Следует понимать, что банки преимущественно создавались не для того, чтобы составить конкуренцию Сбербанку в массовом обслуживании населения, а для обеспечения деятельности конкретного предприятия или финансово-промышленной группы. Такие банки называются «карманными» (кэптивными). Впрочем, из ряда кэптивных банков тех лет со временем выросли некоторые современные крупные банки.

21 сентября 1991 года произошла первая транзакция по советской карте Visa. Сотрудник «Кредобанка» Игорь Липанов оплатил выпущенной этим банком карточкой блок сигарет Marlboro и упаковку пива Heineken в московском магазине «Калинка-Стокманн». Условия выпуска карт в первые годы были запредельно дорогими, на протяжении 90-х годов стоимость обслуживания карт постепенно снижалась, но массовым явлением карточки стали только в середине 2000-х.

При этом на повседневной жизни подавляющего большинства граждан СССР происходившие в конце 80-х годов финансовые реформы никак не сказывались. Единственный вид финансовой деятельности, который они вели – это пополнение или снятие денег с накопительного счёта в ближайшей сберкассе, которую ещё не привыкли называть отделением Сбербанка.

***

Последний год существования СССР начался с конфискационной финансовой реформы, которая вошла в историю под названием «павловская» – в честь её инициатора, премьер-министра СССР Валентина Павлова, бывшего министра финансов. 22 января 1991 года президент СССР Михаил Горбачёв подписал указ, согласно которому с ноля часов 23 января запрещался приём самых крупных на тот момент купюр достоинством 50 и 100 рублей, а выдача наличных с накопительных счетов в банках ограничивалась суммой 500 рублей в месяц. Были в тайне оперативно напечатаны купюры нового образца. «Старые» деньги на новые можно было обменять в течение трёх суток – с 23 по 25 января, причём не более 1000 рублей на человека.

Целью реформы называлось «усиление борьбы со спекуляцией, коррупцией, контрабандой, изготовлением фальшивых денег, нетрудовыми доходами и нормализация денежного обращения». Фактически же из оборота изымалась избыточная денежная масса для снижения инфляционных рисков.

Но для населения это вылилось в массовую панику, огромные очереди в отделениях Сбербанка, «чёрный» обмен по грабительскому курсу и потерю многолетних сбережений теми, кто держал их в наличных. Те, у кого деньги были не в наличных, а на счету в Сбербанке, потеряли свои накопления несколько позже – в 1992 году, после начала гиперинфляции. Благодаря «павловской» реформе из обращения было изъято 14 млрд наличных рублей (приблизительно 10,5% от всей массы или чуть менее 17,1% от запланированных к изъятию 81,5 млрд рублей). Поэтому назвать реформу успешной никак нельзя. Более того, 10 января, за 12 дней до реформы, Павлов утверждал, что никаких подобных планов у правительства нет. Таким образом, именно «павловская» реформа заложила основы для внезапных для граждан кардинальных изменений в финансовой сфере и стала причиной многолетнего тотального недоверия граждан России к любым утверждениям монетарных чиновников.

В течение 1991 года цены выросли почти в восемь раз, дефицит нарастал, в результате чего властям Российской Федерации после развала СССР пришлось решать очень непростые задачи в финансовой сфере. Споры об эффективности принимавшихся на протяжении 90-х годов решений не прекращаются до сих пор.

Формально Егор Гайдар ни одного дня не был утверждённым парламентом председателем правительства России. Он занимал должности первого вице-премьера, министра экономики и финансов, а также ровно полгода (с 15 июня по 14 декабря 1992 года) руководил исполнительной властью в качестве назначенного президентом и. о. премьера. Тем не менее автором и исполнителем всех радикальных экономических и финансовых реформ первой половины 90-х годов считают именно его, а не президента Бориса Ельцина или возглавлявшего правительство с 14 декабря 1992 года Виктора Черномырдина.

«Реформы Гайдара» – это, если кратко, тотальная либерализация (освобождение от государственного контроля) во всех сферах экономики, бывших в СССР предметом государственного регулирования: внешняя и внутренняя торговля, ценообразование, валютный рынок и так далее. Перемены сопровождались гиперинфляцией, спадом производства, ростом импорта, а также открытой и скрытой безработицей и резким падением уровня доходов большинства населения.

Реформы стартовали 2 января 1992 года с либерализации цен. За год инфляция составила 2509%, то есть цены выросли более чем в 25 раз.

В

1996-м

Гайдар вспоминал, что в конце 1991 года

перед руководством страны стоял главный

вопрос:

«…либерализовать цены сразу или

постепенно? Сторонники постепенности

аргументировали её

преимущества возможностью придать

процессу контролируемый характер. Мы

возражали: попытка удержать под контролем

цены на достаточно обширную, социально

значимую часть товаров не позволит

ликвидировать крупные ценовые

диспропорции, будет непрерывно повышать

дотационную нагрузку на бюджет,

воспроизводить дефицит. Неизбежное при

этом периодическое повышение фиксированных

цен будет раз за разом посылать экономике

дополнительные инфляционные импульсы.

В результате –

не выход из кризиса, а его углубление.

Что, кстати, и произошло впоследствии

на Украине и в Белоруссии».

В 2009 году, незадолго до смерти, он так объяснял необходимость отмены контроля за ценами:

«В октябре 1991 года мы предполагали, что можно отложить либерализацию цен до середины 1992 года, а к тому времени создать рычаги контроля над денежным обращением в России. Через несколько дней после начала работы в правительстве, ознакомившись с картиной продовольственного снабжения крупных российских городов, был вынужден признать, что отсрочка либерализации до июля 1992 года невозможна. В этом случае к лету 1992 года мы окажемся примерно там же, где были большевики летом 1918-го. Оставалась единственно возможная линия в экономической политике, дающая шансы на предотвращение катастрофы – либерализация цен, сокращение подконтрольных государству расходов, скорейшее отделение денежной системы России от денежных систем других постсоветских государств. Речь шла о развитии событий в ядерной державе, стабильность которой во многом зависела от того, что будет происходить с продовольственным снабжением городов».

Пока подавляющее большинство жителей страны было занято вопросами выживания в условиях стремительно растущих цен, активное меньшинство с переменным успехом пыталось воспользоваться представившимися возможностями для личного обогащения.

После распада СССР в России активно продолжилось открытие новых банков, создавались экспортно-импортные компании, открывались новые биржи – товарно-сырьевые и фондовые. В 1992 году появилась Московская межбанковская валютная биржа (ММВБ), по итогам торгов на которой Центробанк устанавливал официальный курс рубля к американскому доллару, немецкой марке и другим иностранным валютам. Профессия биржевого брокера стала престижной, но рискованной: сделавшего провальную ставку на торгах могли убить – нравы были суровыми.

Чтобы сохранить сбережения от инфляции, те, у кого были свободные средства, покупали доллары. Именно тогда привычной частью городского пейзажа в России стали пункты обмена валют (в Петербурге их назвали «пункт обмена СКВ» – свободно конвертируемой валюты). Кроме того, в далёких от столиц городах конкуренцию официальным обменникам составляли частные менялы на рынках, работавшие под прикрытием организованных преступных сообществ.

Многие коммерческие компании в те годы стали номинировать и выдавать зарплату сотрудникам в наличных долларах, чтобы постоянно не пересчитывать из-за гиперинфляции и не платить налоги. Окончательно эта традиция отошла в прошлое только в середине 2000-х годов.

Ваучерная приватизация

Неотъемлемой частью гайдаровских реформ была ваучерная приватизация, которую связывают с именем коллеги и соратника Гайдара Анатолия Чубайса, занимавшего в то время пост председателя Государственного комитета по управлению государственным имуществом, а начиная с середины 1992 года – вице-премьера.

Ваучер – это приватизационный чек номиналом 10 тысяч рублей, который выдавался всем гражданам РФ, включая несовершеннолетних. Ваучер можно было обменять на акции предприятий, отнести в чековый инвестиционный фонд (ЧИФ) или просто продать.

По

словам Чубайса, сказанным незадолго до

начала массовой выдачи ваучеров, продав

чек, человек сможет купить две «Волги»

–

самых

дорогих на тот момент советских

автомобилей. Это оказалось совсем не

так –

ваучеры продавали и покупали в среднем

за 5-6 тыс.

рублей,

или за 20 долларов. Это было чуть меньше

среднемесячной зарплаты в 7,5

тыс. рублей.

В результате большинство граждан России очень быстро или продали свои ваучеры, или сдали в ЧИФы, большинство которых очень быстро обанкротилось. Реальную прибыль получили только те, кто обменял ваучеры на акции Газпрома, электромонополиста РАО ЕЭС или крупных региональных промышленных предприятий. Они действительно смогли получить за свой ваучер через несколько лет солидную сумму в случае продажи этих акций. Автор текста знаком с человеком, который в конце 2000-х продал акции Газпрома, приобретённые на ваучер, и купил однокомнатную квартиру в Великом Новгороде. Но так удачно распорядились своей частью советской собственности единицы. Для подавляющего большинства ваучеры стали лишь скромным денежным подспорьем в 1992-1993 годах или вообще были потеряны в ЧИФах, не понесших никакой ответственности за провальные вложения.

Анатолий Чубайс позднее вспоминал:

«Да, мы ошибались. Конечно, ошибались… Было бы глупо вставать сейчас в позу, бить себя в грудь и доказывать, что приватизация проведена без сучка и задоринки, что сделано всё правильно и безошибочно. Однако и принимать как должное те реки помоев, льющиеся на наши головы, мы тоже не собираемся…

… Две «Волги» за ваучер – это ко мне, видимо, припечаталось на всю оставшуюся жизнь. Конечно, сверхвысокая стоимость акций, купленных за ваучеры, на отдельных предприятиях и в лучшие дни фондового рынка (стоимость, вполне сопоставимая с пятью-шестью тысячами рублей за подержанную «Волгу») – это не самый веский аргумент для основной массы вкладчиков. Конечно, на старте реформ я недооценил масштаба неизбежного падения цен. Недооценил степень подготовленности рыночной инфраструктуры, а это тоже очень сильно сказалось на стоимости имущества. Результатом всего этого и стали завышенные оценки стоимости чека. И эффект краха надежд гораздо больший, чем тот, который я мог предполагать…

Но давайте сравним, что было бы, если бы ошиблись по-иному? Если бы недобрали мы с пропагандистским напором. Цена такой ошибки была бы гораздо выше: крах приватизации. А значит – осталась бы командно-административная экономика, усиленная криминальным накалом закулисного передела собственности. И никакого экономического базиса для демократического развития общества.» (из книги «Приватизация по-российски», А. Чубайс, «Вагриус», 1999).

Пирамидостроительство

Всем жившим в 90-е годы людям хорошо запомнилось мошенническое явление под названием «финансовые пирамиды», жертвами которых стали миллионы, а скорее всего – десятки миллионов человек. Точное количество пострадавших так и не было подсчитано.

Самой известной и самой крупной по объёмам собранных денег и по числу обманутых вкладчиков пирамидой тех лет стала «МММ» под руководством Сергея Мавроди.

Благодаря агрессивной рекламе стоимость ничем не обеспеченных бумаг «МММ» выросла в 127 раз. В одном из рекламных роликов снялась актриса Виктория Руффо, исполнительница главной роли в популярнейшем в 1994 году мексиканском телесериале «Просто Мария». Всё рухнуло 4 августа 1994 года. Мавроди был арестован по обвинению в неуплате налогов. Вскоре он зарегистрировался кандидатом в депутаты Госдумы, выиграл выборы, вышел на свободу, но в здании на Охотном Ряду ни разу не появился. Своих денег вкладчики «МММ» больше не увидели.

Помимо «МММ» в 1992–1994 годах стали широко известными финансовые пирамиды «Хопёр-Инвест», собравшая 500 миллиардов рублей с четырёх миллионов человек, а также «Чара-банк» и «Властилина», обманувшие многих представителей культуры и шоу-бизнеса. Кому-то удавалось вернуть часть денег или вовремя выйти из пирамиды, но подавляющее большинство потеряло все вложенные деньги.

К началу 1995 года крупные и известные пирамиды либо развалились самостоятельно, либо были ликвидированы правоохранительными органами. Впрочем, попытки недобросовестных людей заработать по классической пирамидальной схеме, когда старые вкладчики получают средства за счёт новых, а потом всё рушится, не прекращаются до сих пор.

В 1993 году политическая ситуация в России была острой – противостояние президента и Верховного совета завершилось вооружёнными столкновениями в центре Москвы и стрельбой из танков по зданию парламента. Финансовая ситуация же постепенно выправлялась: инфляция по-прежнему была огромной – 840%, то есть цены за год выросли почти в 8,5 раза, но и люди, и государство постепенно учились жить в новой реальности.

26 июля 1993 года была объявлена новая финансовая реформа. Ходившие до того момента советские рубли и сделанные в той же стилистике купюры 1992 года обменивались на новые российские. Причиной внезапного и срочного обмена называлась необходимость защититься от потоков советской наличности из бывших союзных республик.

Поменять сперва можно было только 35 тысяч рублей наличными (35 долларов по курсу на день реформы), причем только до 7 августа. Впрочем, очень быстро указом президента и сумма, и сроки были скорректированы. Вот что вспоминал о реформе сам Борис Ельцин:

«…Наина (жена президента – прим. ред.) вернулась, было видно, что она взволнована. Не присев, сразу заговорила: «Боря, что случилось, что вы там затеяли с обменом денег?». Я промолчал. Но все за столом тут же забеспокоились: что за обмен, с какими деньгами. Жена рассказывает: только что звонила Лена (старшая дочь президента – прим. ред.). Оказалось, что они вечером уезжают в Карелию, в поход. Валера, её муж, получил вчера отпускные, он лётчик, у него зарплата большая. И вдруг сегодня утром объявляют, что в России будут иметь хождение только новые деньги, а старые, в сумме 30 тысяч, можно будет обменять в сбербанках. А Валера все отпускные получил в старых купюрах. И что теперь делать? Они уезжают отдыхать, выходит, что деньги пропали, им не с чем ехать в отпуск. И Наина опять воскликнула: «Боря, что вы там придумали? Ты хоть знаешь об этом?». Все посмотрели на меня. Я знал…

… мы договорились, что конкретный механизм обмена разработает Центральный банк России. В курсе этой акции будет минимум людей: не хотелось ни паники, ни злоупотреблений – информация такого рода слишком дорого стоит. И, естественно, я попросил, чтобы не совершили тех же глупостей, что и во время павловского изъятия денег в 1991 году…

… Я принял решение скорректировать два неприемлемых момента. Во-первых, сумму недекларируемого обмена – я поднял её до ста тысяч рублей, а во-вторых, сроки обмена – они продлевались на месяц.

А зять мой Валера, жертва недодуманных экономических преобразований, так, кажется, и уехал в отпуск со старыми деньгами. Дотянул как-то до возвращения. Когда отдыхаешь, купаешься, когда ещё молод, отсутствие денег – это разве проблема? Мне бы сейчас такие проблемы…» (Б. Ельцин. Записки президента. РОССПЭН, 2008)

С 1993 года и вплоть до 1998-го инфляция неуклонно снижалась: 215% – в 1994-м, 132% – в 1995-м, 22% – в 1996-м, 11% – в 1997-м. При этом курс рубля всё равно оставался волатильным.

11 октября 1994 года произошёл «чёрный вторник», когда по результатам торгов на ММВБ доллар внезапно подорожал с 2833 рублей до 3926 рублей, или более чем на 38%. Несмотря на то, что рост был краткосрочным, и 13 октября доллар уже стоил 2994 рубля, этот финансовый катаклизм стоил постов председателю Центробанка Виктору Геращенко и врио министра финансов Сергею Дубинину. Впрочем, уже через год, осенью 1995-го, Дубинин стал новым главой ЦБ, а Геращенко вновь вернулся на этот пост сразу после дефолта. В августе 1995 года случился первый в новой России масштабный банковский кризис. Тогда из-за нехватки ликвидности на рынке межбанковского кредитования прекратили работу около 200 банков.

1 января 1998 года в России произошла деноминация (уменьшение номинала) рубля и снижение цен в тысячу раз. Это была, по мнению экспертов, самая гуманная денежная реформа того периода. О ней было объявлено заранее, никаких ограничений на обмен не было – старые деньги постепенно изымались из оборота в течение всего 1998 года, а взамен выдавались новые, без трёх лишних нулей.

В обращении Ельцина по этому случаю говорилось: «Мы сегодня надёжно контролируем денежное обращение, контролируем инфляцию. Люди знают – стремительного повышения уровня цен у нас сейчас уже не происходит. Цены на основные товары практически стабильны, и мы твёрдо уверены, что такими они и останутся. Поэтому и приняли это решение – провести денежную реформу. Этим мы сегодня заявляем: инфляции больше не будет. С ней покончено».

В следующем 1998 году инфляция по итогам дефолта составила почти 85%, курс рубля упал в четыре раза.

Говоря о финансовой сфере 90-х годов, невозможно не упомянуть о её влиянии на массовую культуру. Как об опосредованном – почти все крупные финансовые организации спонсировали в те годы различные культурные проекты (фильмы, спектакли, выставки), так и о прямом. Рекламные ролики банка «Империал», снятые Тимуром Бекмамбетовым, сами по себе были заметным культурным явлением, цитаты из них вошли в массовый обиход, став, как сейчас говорят, мемами.

Дефолт: причины и последствия

Российский дефолт, то есть отказ государства платить по своим обязательствам, связывают с глобальным финансовым кризисом, стартовавшим в 1997 году в Таиланде. Причины во всех странах были схожими: высокий уровень государственных заимствований, перегретость фондовых и долговых рынков и неспособность государств в кризисных условиях поддерживать курс национальной валюты.

В случае с Россией ситуация сложилась по принципу «идеального шторма» – совпали и непростая мировая конъюнктура, и резкое падение цен на нефть и другие сырьевые товары, составлявшие значительную часть российского импорта, и резкий рост как внутреннего, так и внешнего государственного долга. Все вышеперечисленные экономические факторы усугублялись политической нестабильностью и оппозиционной к президенту и правительству Государственной думой.

Одной

из главных причин произошедшего краха

называют стремительный рост рынка

государственных краткосрочных облигаций

(ГКО)

–

специальной

системы государственного займа.

По сути, поборов частные финансовые

пирамиды, финансовые власти России

создали собственную. Погашение

задолженности по ГКО осуществлялось

за счёт выпуска новых. Объём

рынка облигаций вырос с 76,6 трлн рублей

в 1995 году до 436 трлн рублей в 1997 году. На

рынок ГКО были допущены иностранцы, что

увеличивало спрос. Процентные выплаты

по

облигациям

значительно превышали и инфляцию, и

банковский процент. В результате многие

банки брали за границей валютные кредиты,

покупали на них ГКО и получали сверхприбыли.

Стремительно рос не только внутренний, но и внешний госдолг. Россия после распада СССР взяла на себя весь объём советского долга, составлявшего 110 млрд долларов. За шесть лет госдолг вырос до 182 млрд долларов, или до 40% ВВП. На обслуживание внешнего долга уходило 30% расходов федерального бюджета. По сути, государство вело себя как врач-наркоман, который отлично осознаёт весь вред и смертельную опасность происходящего, но не имеет воли для того, чтобы остановиться.

Уже весной 1998 года финансовым властям стало понятно, что системный долговой кризис неизбежен. Правительство пыталось принимать меры, чтобы смягчить крах государственной финансовой системы. Была разработана антикризисная программа по снижению расходов и увеличению доходов, в которую входили система адресной социальной помощи, увеличение собираемости налогов и общее ужесточение финансовой дисциплины. Однако Госдума отказалась утвердить эту программу, как и предоставить правительству чрезвычайные полномочия.

Параллельно велись напряжённые переговоры с основным внешним кредитором – Международным валютным фондом. 20 июля МВФ принял решение выделить России первый транш экстренных внешних займов в размере 14 млрд долларов.

Отечественные и зарубежные экономисты призывали к девальвации рубля, но правительство и Центральный банк отказывались это сделать, опасаясь неконтролируемых последствий.

11 августа обрушились котировки российских акций. Падение на бирже РТС превысило 7,5%.

12 августа остановился межбанковский кредитный рынок из-за резкого спроса на иностранную валюту.

14 августа Ельцин пообещал: «Девальвации не будет».

15 августа Ельцин прервал отпуск и вернулся в Москву.

17 августа, в понедельник, было объявлено о введении «комплекса мер, направленных на нормализацию финансовой и бюджетной политики», то есть о моратории на выплаты по государственным долгам и о девальвации рубля.

Паника нарастала постепенно. Курс доллара сперва за неделю вырос до девяти с половиной рублей, то есть в полтора раза, а затем до конца года – в три раза, до 21 рубля. Банки, в том числе крупные, отказались выдавать гражданам вклады. По итогам кризиса 1998 года лицензий лишились «Менатеп», «Мост-банк», банк «Империал» и многие другие. Подавляющее большинство вкладчиков и клиентов так никогда и не увидели своих денег.

Вернувшийся 11 сентября 1998 года на пост главы Центробанка Виктор Геращенко позднее вспоминал:

«…следуя рекомендациям Всемирного банка, мы почистили отечественную банковскую систему – прежде всего от тех организаций, которые пострадали от азартной игры в ГКО... Однако банкиры подсуетились и оперативно перевели активы в новые банки, оставив в старых на растерзание сплошной «неликвид». Никакой помощи от Запада мы в это время не получали, кроме разве что моральной…»

В первые месяцы после дефолта экономическая ситуация продолжала ухудшаться. Стремительно росла безработица, увеличивались долги по зарплате. Импортные продукты и другие товары резко подорожали, а их доля составляла до 70% розничного рынка. По оценке Московского банковского союза, общие потери российской экономики от августовского кризиса составили 96 млрд долларов.

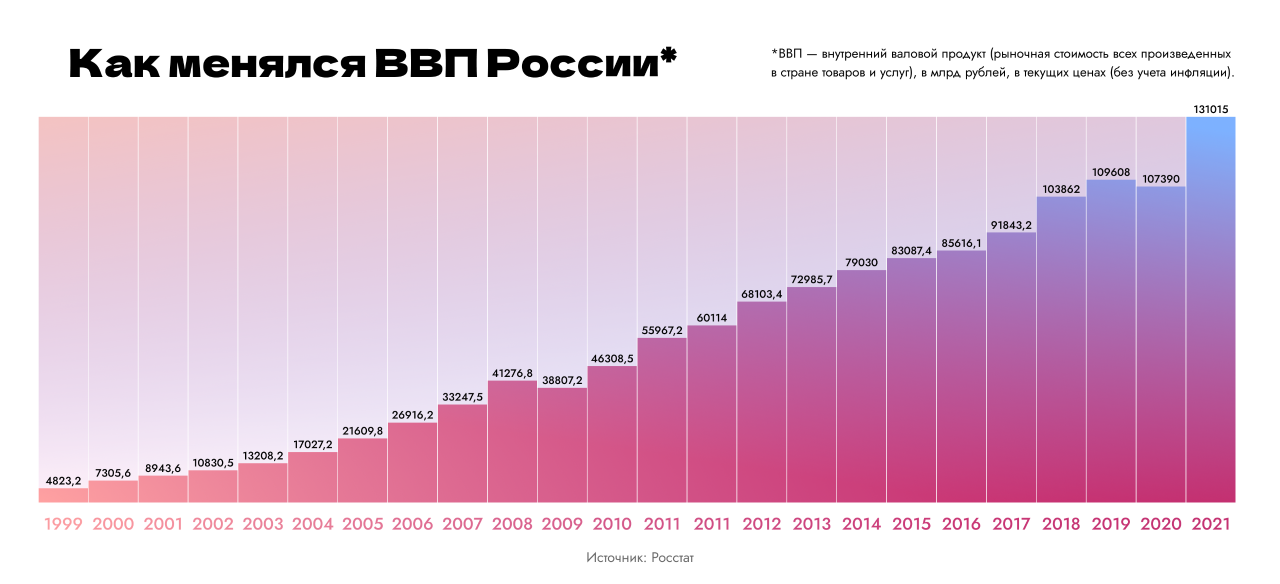

В 1999 году ситуация постепенно нормализовалась. Инфляция составила 37%, ВВП вырос почти в два раза – с 2629,6 млрд рублей до 4823,2 млрд рублей. Началось импортозамещение и восстановительный рост производства. К тому же наконец-то подорожала нефть – с 11 долларов за баррель в январе 1999 года до 25,3 доллара в декабре.

31 декабря 1999 года Ельцин подал в отставку, исполняющим обязанности президента стал Владимир Путин. 26 марта 2000 года он был избран главой страны.

Время системных решений

С начала 2000-х финансовые перемены в жизни страны происходили не так заметно и стремительно, как политические, но за восемь лет первых двух президентских сроков Путина Россия в экономическом плане стала совершенно другой страной, нежели она была на протяжении 90-х.

Своё первое послание Федеральному собранию Путин в статусе президента огласил 8 июля 2000 года. Среди основных финансовых задач, которые он поставил, была налоговая реформа, снижение зависимости от внешнего долга и наведение порядка в целом: «Едва ли не самой острой проблемой последних лет был неразумный уровень налогообложения. Об этом много говорилось, однако дело не двигалось. Дискуссия шла по замкнутому кругу, и уже мало кто верил, что положение может измениться. Сегодня сделаны первые шаги».

Стартовавшая в 2000 году налоговая реформа касалась и граждан, и бизнеса. В 90-е годы налоги с физических лиц взимались по дифференцированной шкале, которая постоянно менялась. В 2000-м схема выглядела следующим образом: те, кто получал в год до 50 тыс. рублей (около 150 долларов в месяц), платили 12%. От 50 тысяч до 150 тысяч рублей в год – фиксированная сумма 6 тыс. рублей плюс 20% с суммы, превышающей 50 тысяч. Более 150 тысяч рублей в год – 26 тыс. рублей и 30% с суммы, превышающей 150 тысяч. Среднемесячная зарплата в то время составляла 3,2 тыс. рублей, то есть большинство платили по минимуму. Но среди тех, кто получал больше, многие уклонялись от уплаты налогов, реализовывали различные зарплатные схемы или просто получали деньги в конверте.

Целью реформы было сделать уклонение невыгодным. С 1 января 2001 года была введена плоская шкала подоходного налога в 13%, независимо от уровня доходов. Она продержалась до 2020 года, когда был введён повышенный налог в 15% на доходы более 5 млн рублей в год.

Налогообложение бизнеса также кардинально изменилось. Были снижены НДС, налог на прибыль, взносы во внебюджетные фонды были заменены единым соцналогом с регрессивной ставкой, то есть прятать большие зарплаты сотрудников стало невыгодно. Общее количество налогов сократилось с 54 до 15.

Была разработана понятная система экспортных пошлин и налога на добычу полезных ископаемых (НДПИ) для нефтяных компаний, ликвидированы «внутренние офшоры», в которых прятали прибыль.

Всё это позволило увеличить собираемость налогов, сократить неплатежи и значительно уменьшить долю теневой экономики.

«Одним из проявлений слабости государства, его непоследовательности в проведении необходимых преобразований стало чрезмерное накопление государственного, в особенности внешнего долга. Несмотря на неоднократную реструктуризацию, бремя государственного долга представляет угрозу для развития страны. Накопленные долги заставляют нас тратить на их обслуживание и погашение не менее трети доходов бюджета. Проблема в том, что долг не уменьшается. Реструктуризация такова, что он не уменьшается, а только растёт», – говорил Путин в том же послании Федеральному собранию 2000 года.

Избавление ещё от советского госдолга и в целом снижение долговой зависимости стало одним из важнейших финансовых достижений 2000-х годов. По состоянию на 1 января 2000 года, внешний долг достиг 158,7 млрд долларов, а общая – внешняя и внутренняя – задолженность государства превышала 84% ВВП. По поручению президента финансовые власти вели активную политику по снижению долгового бремени.

В итоге уже в 2006 году Россия досрочно погасила долги перед Парижским клубом кредиторов, благодаря чему удалось сэкономить 7,7 млрд долларов на процентных платежах. Внешний долг после этого составлял 53 млрд долларов, или 9% ВВП. Некрупные и необременительные для бюджета выплаты продолжались до 2017 года, когда Москва погасила последний советский долг – 125 миллионов долларов Боснии и Герцеговине, как одной из наследниц Югославии.

Минимального значения российский госдолг достиг в 2012 году. Затем Россия несколько лет выходила на рынки заимствований, однако после февраля 2022-го начала вновь сокращать свои долговые обязательства. В октябре 2022 года, по данным Минфина РФ, госдолг составляет около 59 млрд долларов и имеет тенденцию к снижению.

Некоторые экономисты критиковали трату бюджетных средств на стремительное погашение внешнего долга в 2000-х годах, приводя в пример США с их огромным госдолгом или западноевропейские страны, которые также не ограничивают себя в заимствованиях. Собственно, в послании президента всё объяснено – то, на каких условиях были выданы долги России, и то, какие огромные средства тратились на их обслуживание, требовало немедленного и полного избавления от этой зависимости.

Ещё одной целью федеральной власти стало восстановление единых условий ведения хозяйственной деятельности. «Хочу особо подчеркнуть: не будет успеха ни у одной национальной программы, если не обеспечим единого экономического и правового пространства. Для федеративного государства это аксиома. Но и сегодня ограничения экономической деятельности в стране идут, и мы это наблюдаем, отовсюду – от федеральной власти, региональных и местных властей» (В.В. Путин. Из послания Федеральному собранию 2000 года).

К началу 2000-х региональные власти, по сути, сами распоряжались получаемыми средствами и постоянно требовали себе новых бюджетных полномочий. Государственные средства «крутились» в коммерческих банках, что давало почву для многочисленных злоупотреблений и ставило органы власти в зависимость от банков. В ноябре 2000 года Государственный таможенный комитет был переведён на казначейское обслуживание, а в декабре министр финансов Алексей Кудрин призвал губернаторов и местные власти отказаться от обслуживания своих бюджетов в собственных казначействах и передать все средства Федеральному казначейству. Таким образом, постепенно финансовая целостность страны была восстановлена. Управление государственными финансами полностью вернулось на федеральный уровень.

Для нормализации банковской системы были разработаны законы, поднявшие уровень достаточности капиталов для банков, и, что самое важное для граждан, в 2003 году был принят закон об обязательном страховании вкладов. Отныне государство гарантировало, что в случае банкротства любого входящего в систему страхования вкладов (ССВ) банка частный вкладчик получит 100% суммы вкладов, не превышающей гарантированную государством сумму. Не вошедшим в ССВ банкам запретили привлекать средства физлиц. Сперва максимальный размер застрахованного вклада (и, соответственно, сумма компенсации) составлял 100 тысяч рублей, но регулярно увеличивался, и к 2014 году достиг 1400 тыс. рублей.

Большая государственная копилка

Ещё одним важным явлением в российской финансовой сфере стало создание Стабилизационного фонда по образцу норвежского суверенного фонда, инвестирующего нефтегазовые сверхдоходы для получения дополнительной прибыли. О возможности создания подобного фонда Путин заявил в послании Федеральному собранию в 2001 году:

«Другая часть бюджета должна строиться на источниках доходов, связанных с благоприятной внешнеэкономической конъюнктурой. Она может формировать резерв для обеспечения стабильного развития в менее благоприятные годы, а также для решения масштабных стратегических задач».

Закон о создании Стабфонда был подписан в декабре 2003 года. Согласно документу, в фонд должны поступать дополнительные доходы, образующиеся, если цена на нефть становится выше базовой. На момент создания фонда «цена отсечения» составляла 20 долларов за баррель. Максимальной величины Стабфонд достиг 1 января 2008 года: 3 трлн 849 млрд рублей, или 156,8 млрд долларов. Деньги инвестировались в иностранную валюту и долговые обязательства. За время существования средства из фонда тратились на выплаты Парижскому клубу и Международному валютному фонду в 2005–2007 годах (1 трлн 281 млрд рублей).

В 2006 году в бюджетном послании Путин предложил следующее: «…провести чёткое разделение между средствами, которые резервируются в Стабилизационном фонде с целью минимизации отрицательных последствий падения цен на нефть (резервная часть), и ресурсами, формируемыми сверх этого объёма («фонд будущих поколений»)».

С 1 февраля 2008 года Стабфонд был разделен на Резервный фонд (3 трлн 57,9 млрд рублей, или 125,2 млрд долларов) и Фонд национального благосостояния – 782,8 млрд рублей (32 млрд долларов).

Очень скоро средства из Резервного фонда потребовались экономике страны. Можно по-разному оценивать экономическую политику 2000-х годов, называемую также «кудриномикой» по имени бессменного министра финансов Алексея Кудрина. Но, как известно, лучшей проверкой любой теории является практика. То, какой запас прочности набрала российская экономика, ясно показало прохождение страной мирового финансового кризиса 2008 года. К концу 2008-го объём Резервного фонда достиг 4,9 трлн рублей, которые пришлось активно тратить уже в 2009–2010 годах.

Если в 1998 году кризис пришёл из Юго-Восточной Азии, то в 2008-м «застрельщиком» стал флагман мировой экономики – США. В результате краха перегретого рынка недвижимости и ипотечного кредитования рухнули крупный инвестиционный банк Lehman Brothers, а также ипотечные компании Fannie Mae, Freddie Mac и AIG.

Кризисные явления добрались до России в конце мая. Началось снижение фондового рынка и постепенный рост курса доллара и евро. На поддержание курса рубля Центробанк потратил значительную часть своих резервов, во второй половине 2008 года доллар подорожал с 23 до 28 рублей, в феврале 2009-го – до 35 рублей, а к концу 2009 года снизился до 29-30 рублей и сохранялся на этом уровне до 2014 года. Нефть в июле 2008 года стоила 144 доллара за баррель, а к концу декабря обвалилась до 33 долларов. Госдолг России был небольшим, но корпоративный превышал 500 миллиардов долларов.

Алексей Кудрин спустя 10 лет так объяснял сравнительно лёгкое прохождение кризиса 2008 года по сравнению с 1998-м:

«Что позволило нам пройти кризис 2008 года достаточно быстро и успешно? Прежде всего то, что мы очень хорошо выучили уроки кризиса 1997–1998 годов. Тогда отток капитала в размере 10 млрд долларов привёл к суверенному дефолту и переоценке государственного долга до 140% ВВП, скачку инфляции почти до 85% и массовому банкротству банков, а главное – к снижению уровня жизни граждан почти вдвое. Именно выучив уроки 1998 года, в условиях экономического роста начала 2000-х, а затем и высоких цен на нефть, президент и правительство приняли решения об ускоренном погашении государственного долга и о формировании с 2004 года Стабилизационного фонда. Поэтому к началу кризиса 2008 года наш долг был самым низким среди стран «Большой двадцатки» (около 8% ВВП), а наследовавшие Стабфонду Резервный фонд и ФНБ совместно аккумулировали более $170 млрд (более 10% ВВП). Это позволило оперативно сформировать солидный пакет финансового стимулирования, около 5% ВВП. В результате, несмотря на падение ВВП в 2009 году почти на 8%, нам удалось сохранить уровень реальных доходов населения. Очевидно, что подушка безопасности и низкий долг оказались решающим фактором поддержки социальной сферы и экономики».

В результате, как отметила в посвящённом кризисам спецпроекте газета «Коммерсант», в 1998 году население закупало еду в ожидании дефицита, а в 2008-м – массово скупало квартиры и машины, чтобы сохранить сбережения. Как говорится, почувствуйте разницу.

Рост экономики возобновился очень быстро – уже по итогам первого квартала 2010 года ВВП вырос на 2,9 %.

Уроки прохождения кризиса-2008 пригодились правительству и Центробанку во время вызванных западными санкциями экономических проблем 2014 и 2022 годов.

***

По итогам 2000-х годов в России сформировалась современная финансовая система с развитым интернет-банкингом, удобным обслуживанием бизнеса, сопровождением экспортно-импортных операций и т. д.

Кризис 2008 года усилил роль в экономике так называемых госбанков – коммерческих банков, контрольный пакет в которых принадлежит той или иной государственной структуре.

C 2010 года стало развиваться микрокредитование, которое позднее пришлось дополнительно регулировать из-за огромных скрытых процентов.

Ушла в прошлое выдача заработной платы наличными в кассе – большинство крупных и средних предприятий, а также все бюджетные организации перешли на безналичное перечисление. При этом практически все карты принадлежали американской и европейской платежным системам Visa и Mastercard, отечественной системы ещё не существовало.

В 2011 году состоялась отставка Алексея Кудрина из-за разногласий с занимавшим тогда пост президента Дмитрием Медведевым по поводу расходов на вооружения. Кудрина на посту главы Минфина сменил Антон Силуанов, однако монетарная политика правительства практически не изменилась.

В 2013 году сменился руководитель Банка России – вместо Сергея Игнатьева этот пост заняла Эльвира Набиуллина, ранее занимавшая пост министра экономического развития. Именно ей пришлось принимать наиболее жёсткие и непростые решения в ходе финансового кризиса 2014 года и в 2022 году.

Война санкций: холодная и горячая

Формальным поводом для введения США, Евросоюзом и рядом других стран санкций против России в 2014 году стало воссоединение с Крымом. Но напряжение и недоверие нарастало и ранее. Например, ещё в 2009 году американская General Motors отказалась продавать консорциуму Сбербанка и канадского автопроизводителя Magna немецкий Opel из-за опасений, что Российское государство получит доступ к патентам и технологиям.

Наиболее ощутимым финансовым ограничением в 2014 году стал запрет на кредитование российских банков и компаний в западных финансовых организациях. Как спустя три года отмечал ТАСС, «российский бизнес начал искать альтернативные пути и выходить на азиатские финансовые рынки, чего раньше зачастую не делали просто из-за привычки брать деньги в "удобных" западных источниках. <…> В то же время запрет кредитовать российские компании сказался и на европейских банкирах. Эксперты ИНП РАН прогнозировали "ежегодные потери европейских институтов в $8-10 млрд" – речь о не полученных процентах по не выданным кредитам. Недавнее исследование австрийского Института экономических исследований (WIFO), опубликованное в Der Standard, подтвердило эти цифры даже "с перехлёстом": только за 2015 год европейцы упустили 17 млрд евро выгоды».

***

Visa и Mastercard в конце марта 2014 года ограничили операции по картам четырёх российских банков: «Россия», «Собинбанк», «Инвесткапиталбанк» и «Северный морской путь». Это стало сигналом для начала срочной реализации давно назревшего решения о создании российской национальной платёжной системы и оператора обработки безналичных платежей внутри страны.

В июле 2014 года была создана полностью принадлежащая Банку России «Национальная система платёжных карт» (НСПК). С апреля 2015-го все внутрироссийские транзакции Mastercard стали обрабатываться в НСПК, а в июле то же самое произошло с картами Visa. Таким образом, во-первых, информация оставалась внутри страны, а во-вторых, «отключить» снаружи работу карточек для российских клиентов стало невозможно – что и подтвердилось в марте 2022 года.

В декабре 2015-го российские банки начали выпускать карты российской общенациональной платёжной системы «Мир». Велась постепенная работа по расширению географии приёма карт, по состоянию на март 2022-го карты принимались в Турции, Вьетнаме, Армении, Южной Корее, Узбекистане, Белоруссии, Казахстане, Киргизии, Таджикистане, а также в Южной Осетии и Абхазии.

После введения масштабных антироссийских санкций в 2022 году ряд иностранных банков и зарубежных стран отказались от работы с «Миром» из опасений санкций со стороны западных стран, в первую очередь США.

В настоящее время карты «Мир» уже занимают существенную часть внутрироссийского рынка. Несмотря на внешние трудности с приёмом карт «Мир», внутри России можно говорить о полном импортозамещении системы безналичной оплаты.

***

Рубль на протяжении 2014 года постепенно дешевел по отношению к доллару, стартовав с курса 32,66 за доллар 1 января и добравшись до 41,96 1 ноября. Параллельно дешевела нефть – со 107 долларов за баррель в августе до 60 долларов в декабре.

10 ноября Центробанк объявил об отмене коридора бивалютной корзины и регулярных интервенций для поддержки рубля. Падение рубля ускорилось. 16 декабря Банк России резко увеличил ставку рефинансирования c 10% до 17%. Это вызвало в течение двух дней ещё более резкое падение рубля, причем на торгах и в некоторых обменных пунктах евро временами стоил более 100 рублей. После этого произошёл разворот. 18 декабря курс снизился с 67,8 до 59,6 рубля за доллар, а евро, соответственно, с 84,6 до 73,3.

Падение курса рубля, а также вызванные санкциями и подешевевшей нефтью экономические сложности привели к забытому за годы стабильности уровню инфляции – по итогам 2015 года она составила 12,9%. В последующие годы скорость роста цен резко снизилась, а в 2017 году инфляция стала рекордно низкой за всё постсоветское время, составив 2,5%.

В целом же удар по российской экономике оказался в 2014 году гораздо слабее, чем рассчитывали организаторы санкций. По словам главы Счётной палаты Алексея Кудрина, в 2009 году монетарными властями была допущена ошибка – пытаясь не допустить резкого падения рубля, они позволили спекулянтам вывести около 200 млрд долларов из страны. Переход к плавающему курсу и таргетированию инфляции в 2014 году значительно облегчил прохождение рецессии. Уроки 2014 года были учтены и в 2022-м, когда попытка обрушить рубль и вывести средства из страны была резко пресечена Центробанком.

В целом «холодная санкционная война» в финансовой сфере с 2015 по начало 2022 года гражданами России всерьёз не ощущалась. Международные платёжные системы работали и приходили новые – с 2015 года начался выпуск карт японской системы JCB. Курс рубля то поднимался, то падал, но такого пристального внимания, как в предыдущие годы, ни СМИ, ни граждане этому не уделяли. Банкротство ряда банков второго эшелона, благодаря системе страхования вкладов, не привело к проблемам у подавляющего большинства вкладчиков.

Начало специальной военной операции на Украине 24 февраля 2022 года привело к введению в действие как давно анонсированных Западом финансовых санкций (таких, как полное отключение систем Visa и Mastercard для граждан России и ограничение для российских банков на использование системы передачи финансовой информации SWIFT), так и внезапных – полной заморозки размещённых в долларах и евро активов Банка России.

Центробанк все последние годы снижал резервы в валютах стран, тогда ещё не называвшихся «недружественными», но полностью от них не отказался. Всего в рамках санкций были заморожены золотовалютные резервы на эквивалент 300 млрд долларов из общей суммы 640 миллиардов. На Западе и особенно на Украине регулярно раздаются призывы передать эти деньги Киеву, но пока что юридических оснований для подобной конфискации нет. Поэтому Банк России по-прежнему учитывает эти средства, публикуя данные о своих резервах.

В марте курс национальной валюты резко падал и в итоге 11 марта достиг 120 рублей за доллар. Для разрешения ситуации Банк России предпринял беспрецедентные меры, подняв учётную ставку до 20%, обязав экспортёров продавать 80% валютной выручки, а также ограничив снятие валюты со счетов граждан и перевод денег за рубеж. Эксперты заговорили об «ограничении конвертируемости рубля», но меры оказались эффективными.

Также важным решением для поддержки курса стал перевод платежей за газ в рубли – покупатели должны были не перечислять Газпрому евро или доллары, которые могли быть заблокированы, а сперва купить на бирже рубли – и только потом перевести их на счёт в «Газпромбанке».

В результате курс уже к концу марта снизился до 84 рублей за доллар, а затем продолжил падение, достигнув в июне минимального значения – 51,15 рубля. При этом в обменных пунктах наличные доллары и евро без проблем можно купить и продать по курсу на 5-10 рублей выше официального, что всё равно ниже стоимости этих валют на момент начала СВО.

После старта «горячей» фазы санкционной войны не обанкротился ни один крупный российский банк, инфляция в 2022 году по прогнозу ЦБ составит 11-13%. В 2023 году рост цен прогнозируется на уровне 5-7%.

Таким образом, очередная попытка «порвать в клочья» российскую финансовую систему опять не удалась.

Сложно прогнозировать, чем завершится нынешнее противостояние и к каким долговременным последствиям для российской экономики могут привести санкции. Но очевидно, что после крайней нищеты и зависимости от внешних ресурсов в 90-е годы, Россия уже к 2008 году смогла сформировать устойчивую к внешним и внутренним воздействиям финансовую систему, а вызванные санкциями кризисы 2014 и 2022 годов только подтвердили эту устойчивость.